2022全球藥企Top50榜單,詳解暢銷藥物(wù)

發布日期:2022-07-06 閱讀次數:11904 作(zuò)者:張建忠 來源:醫(yī)藥地理(lǐ)

摘要:

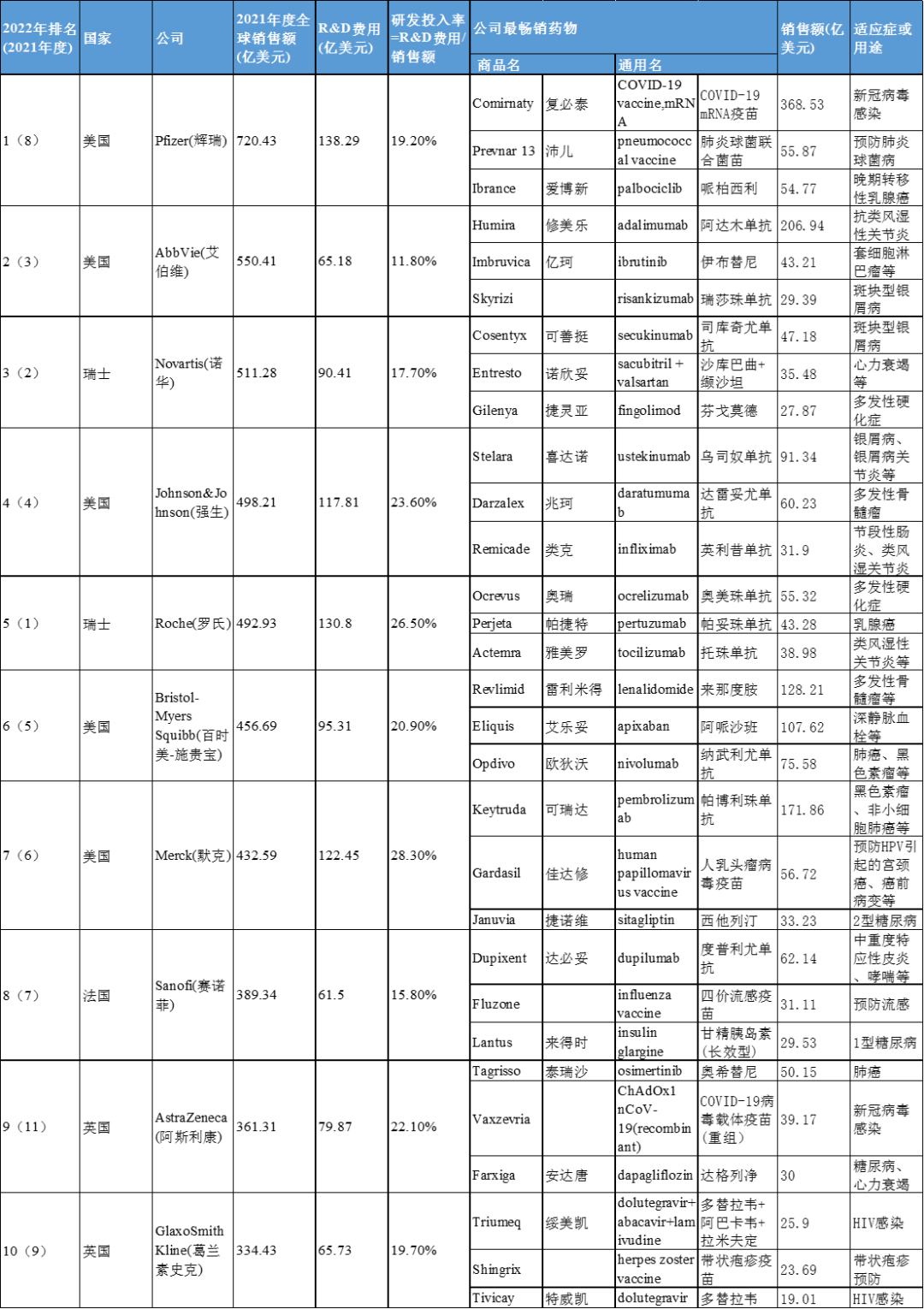

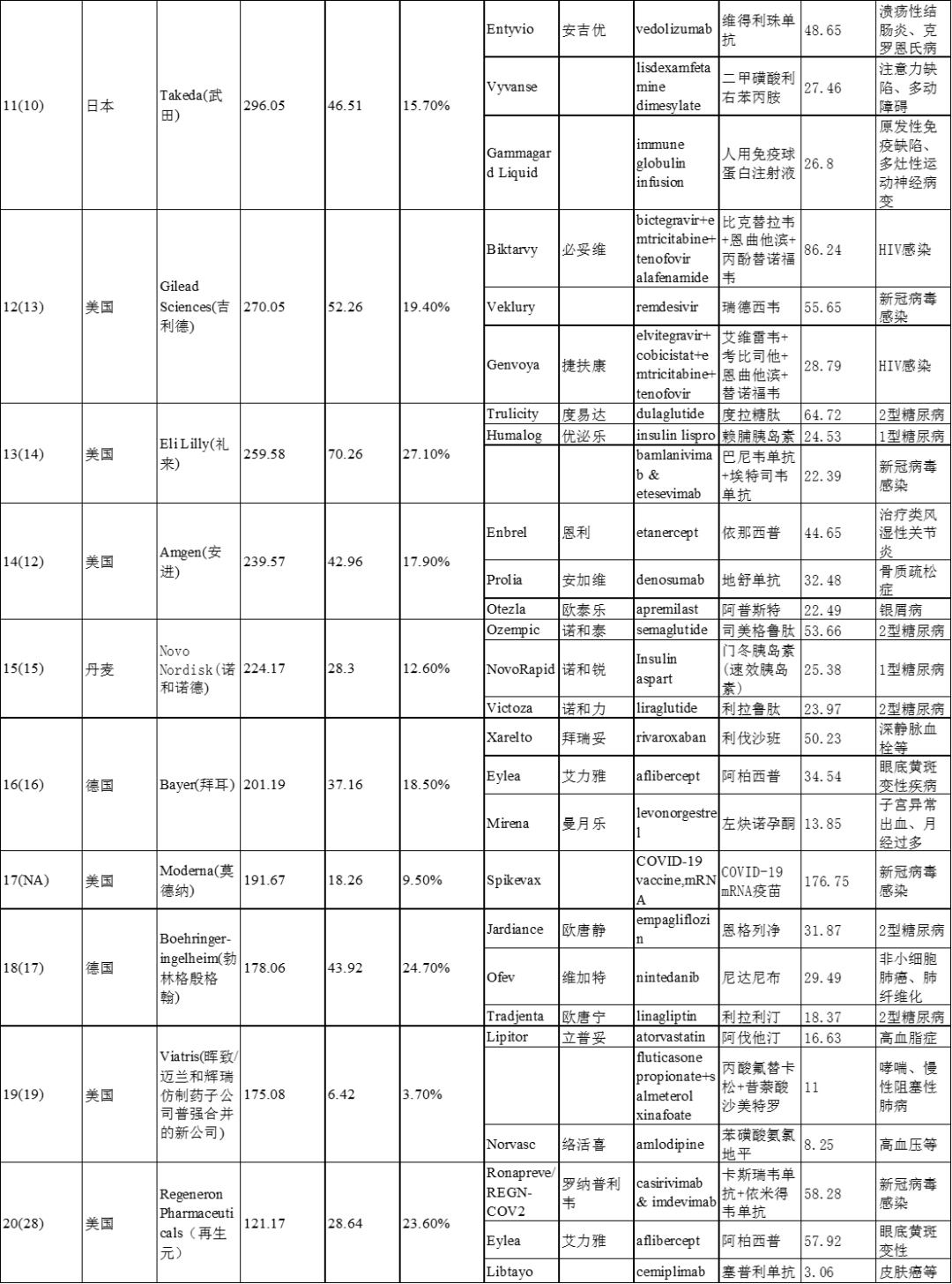

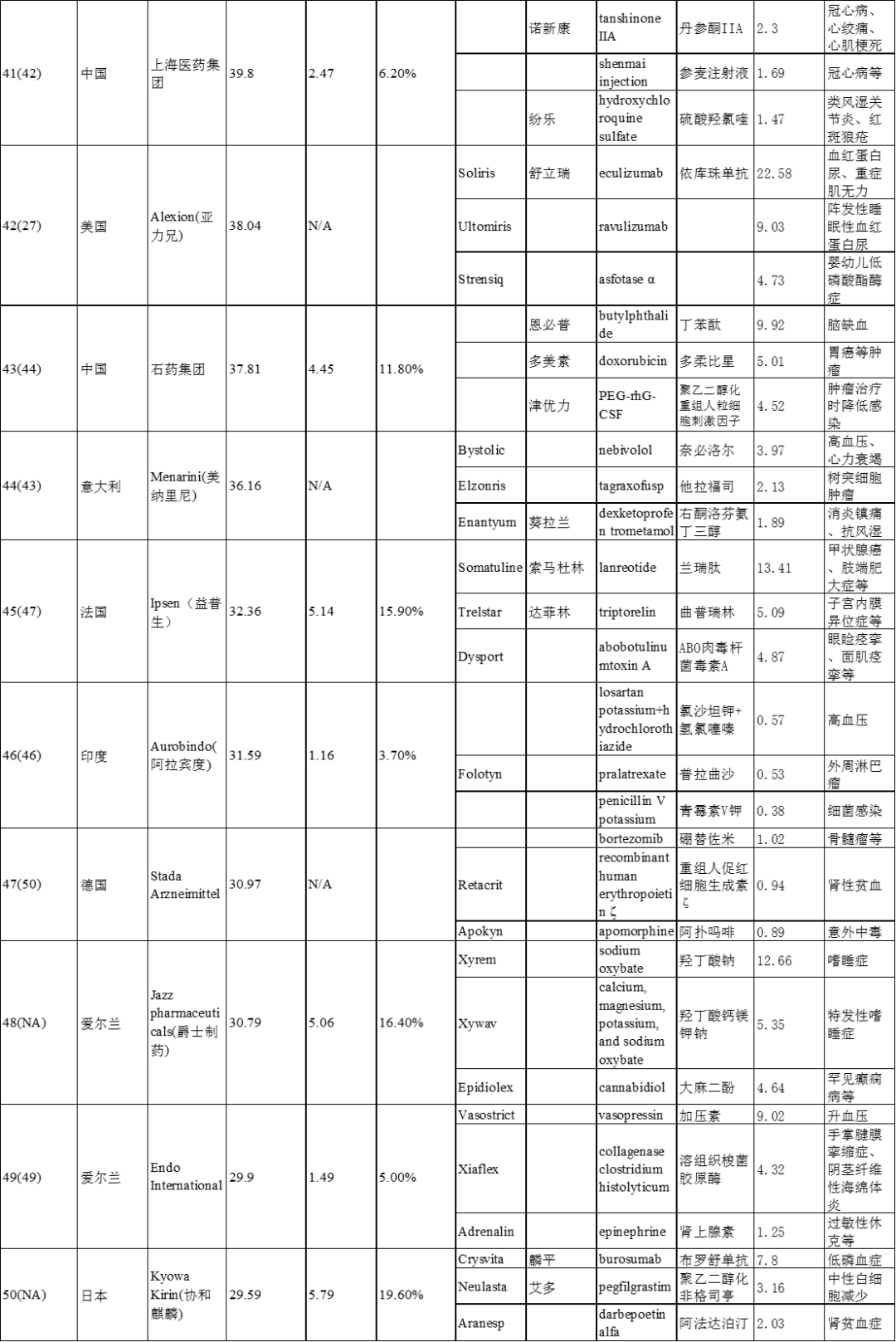

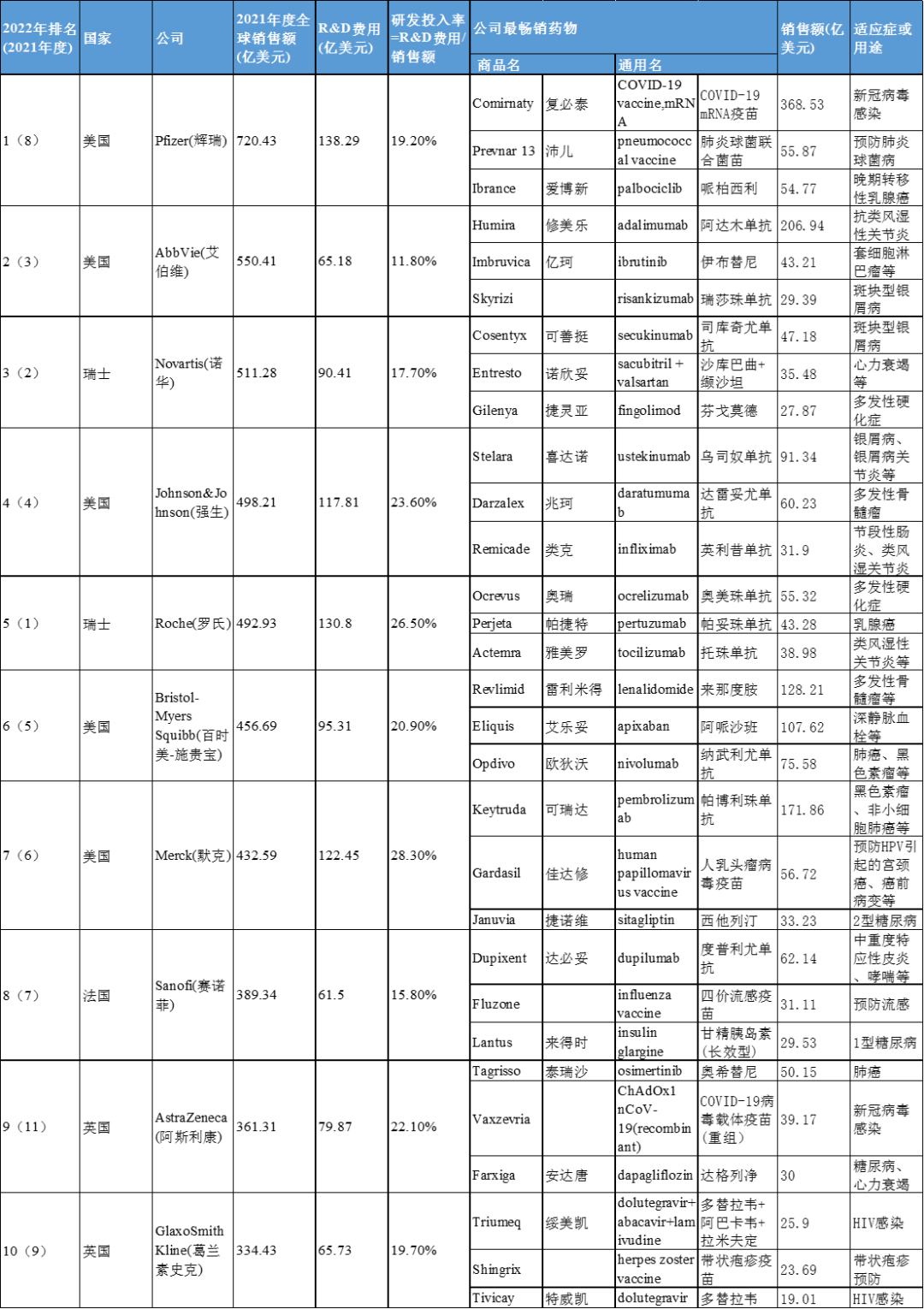

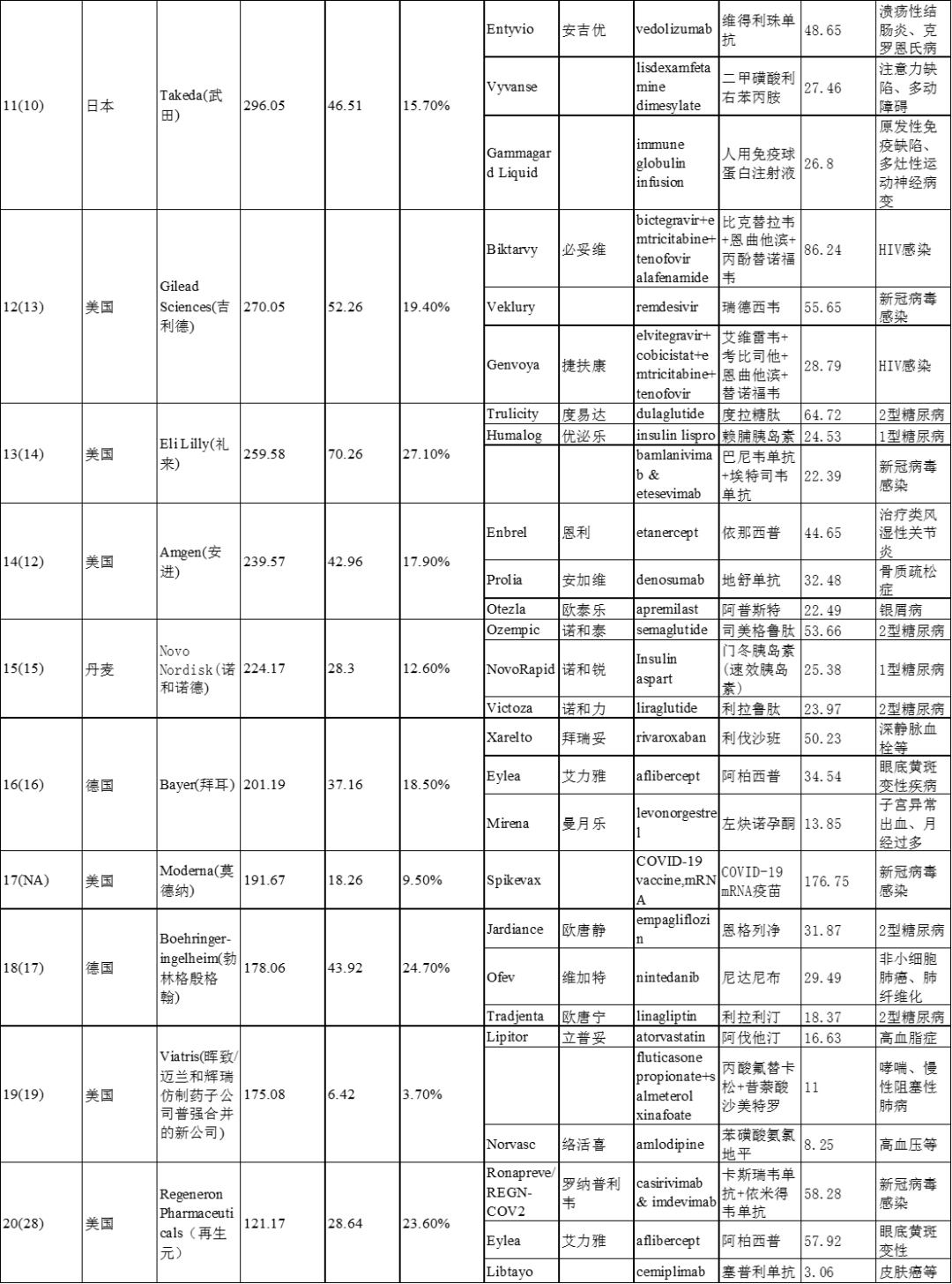

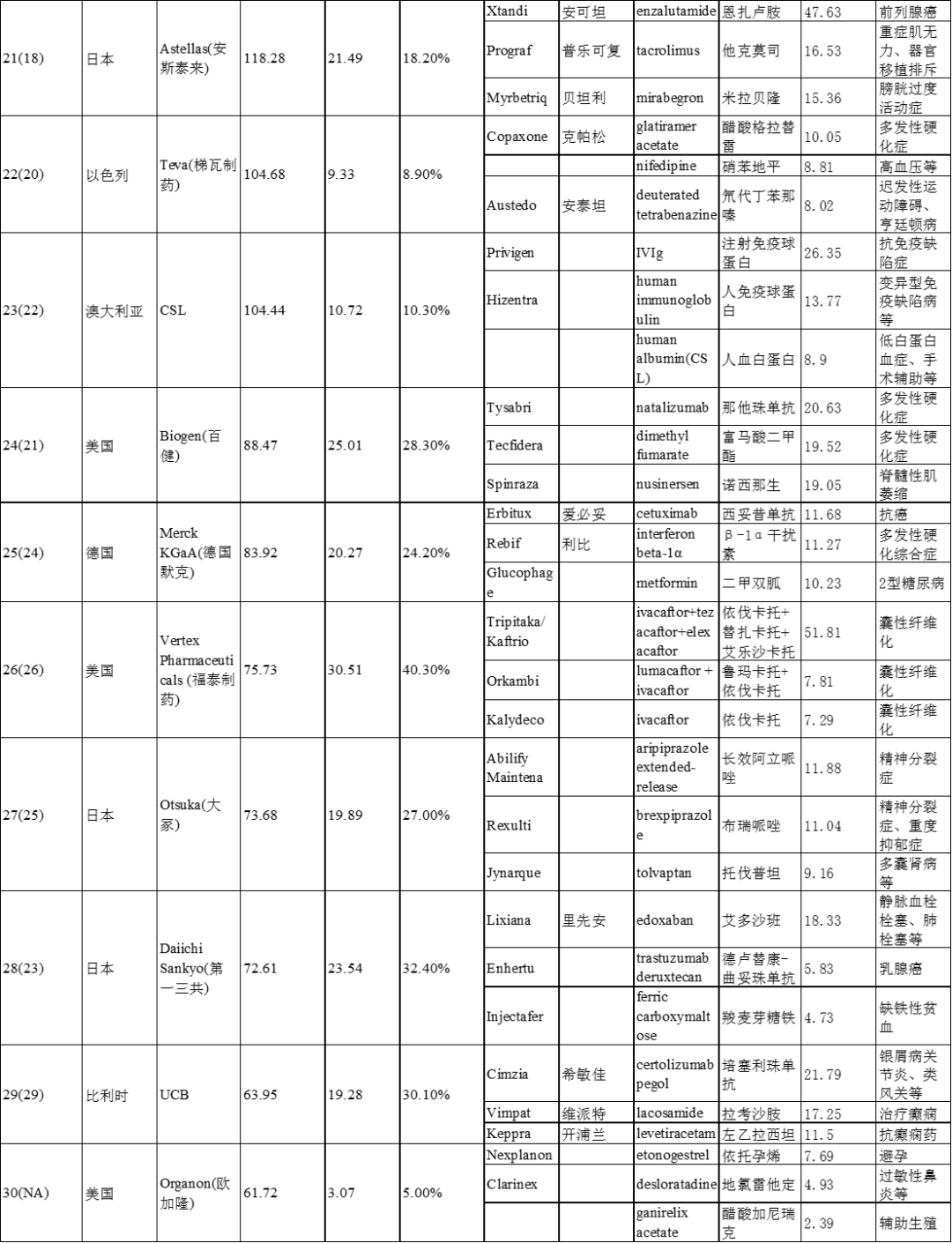

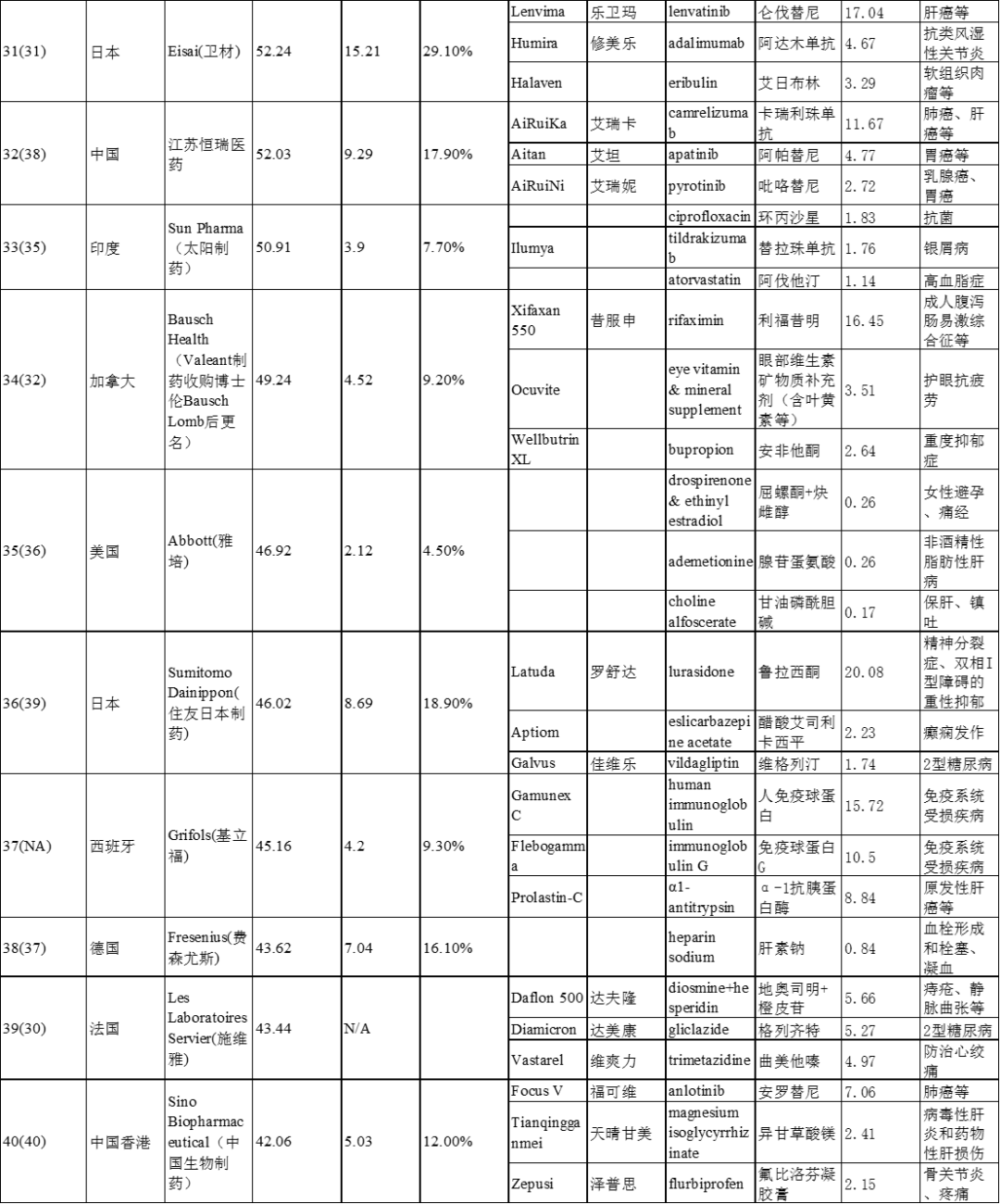

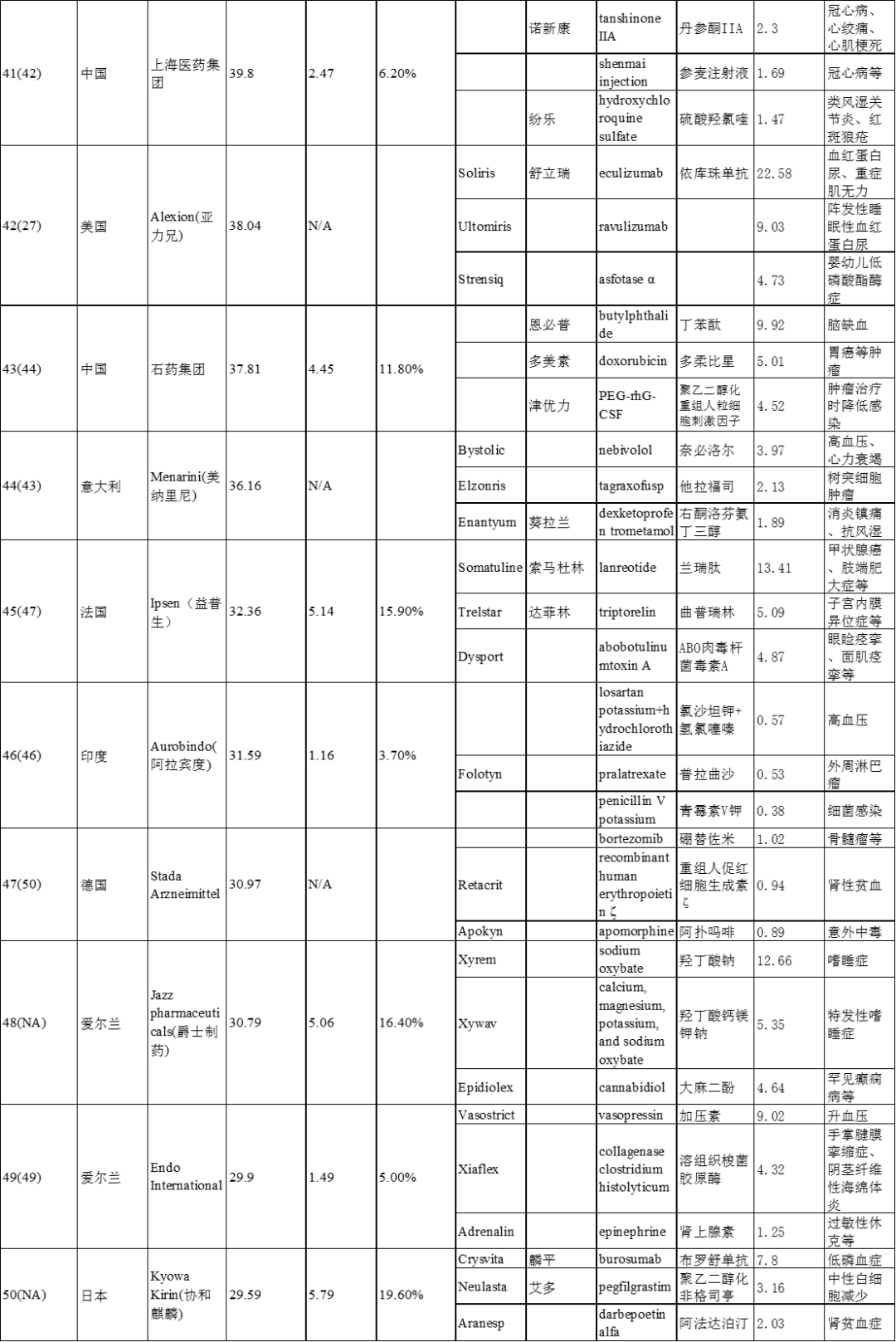

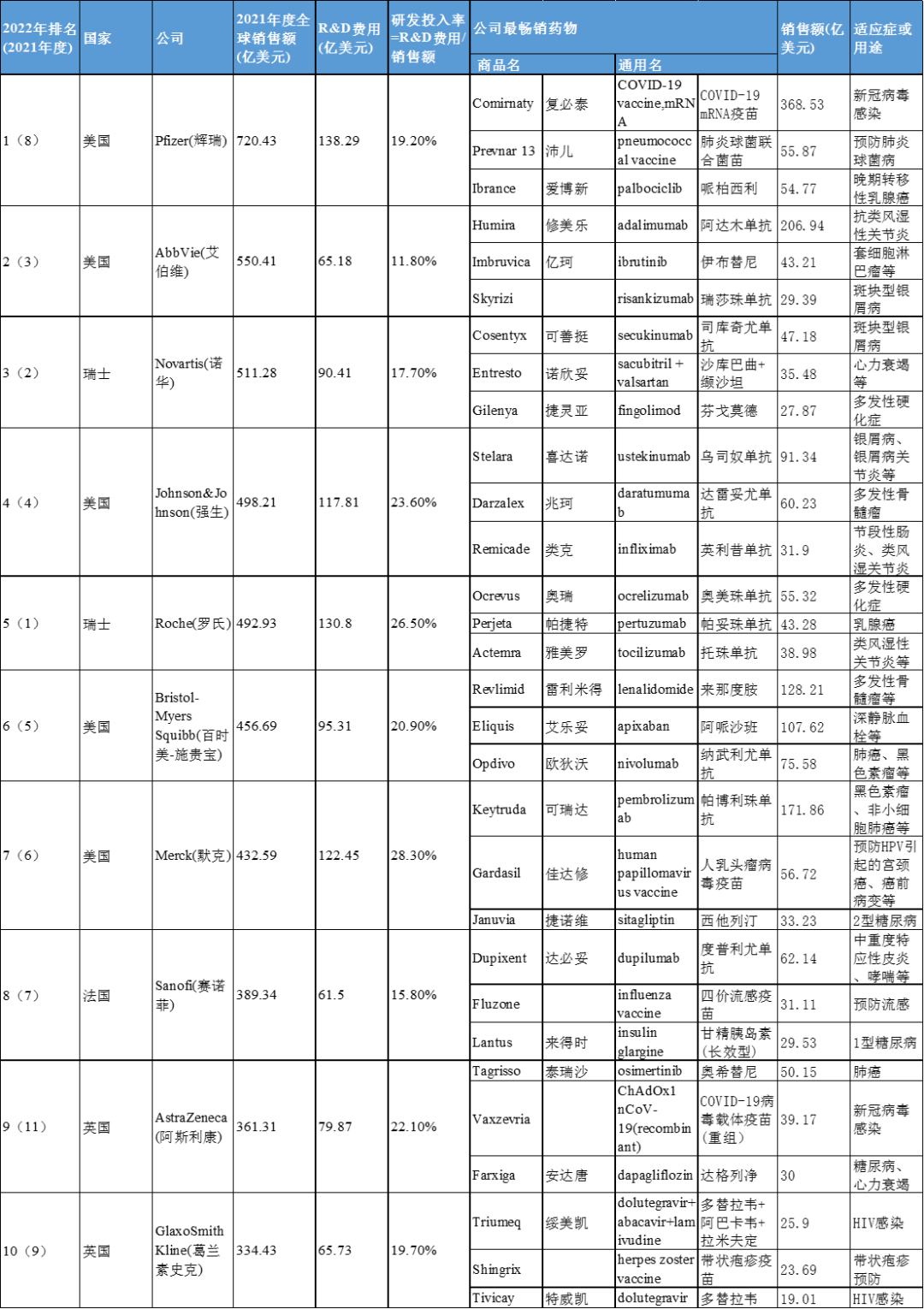

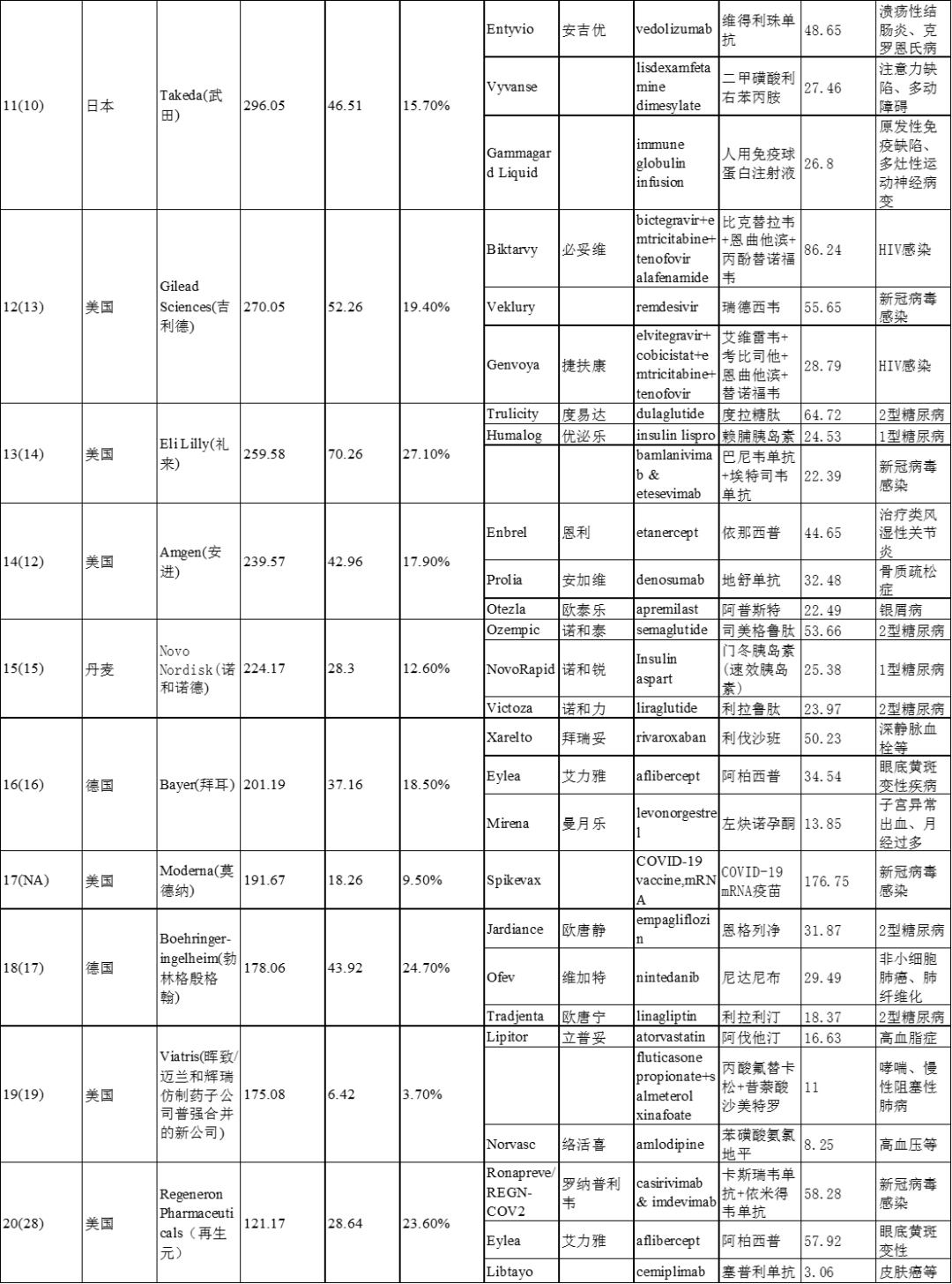

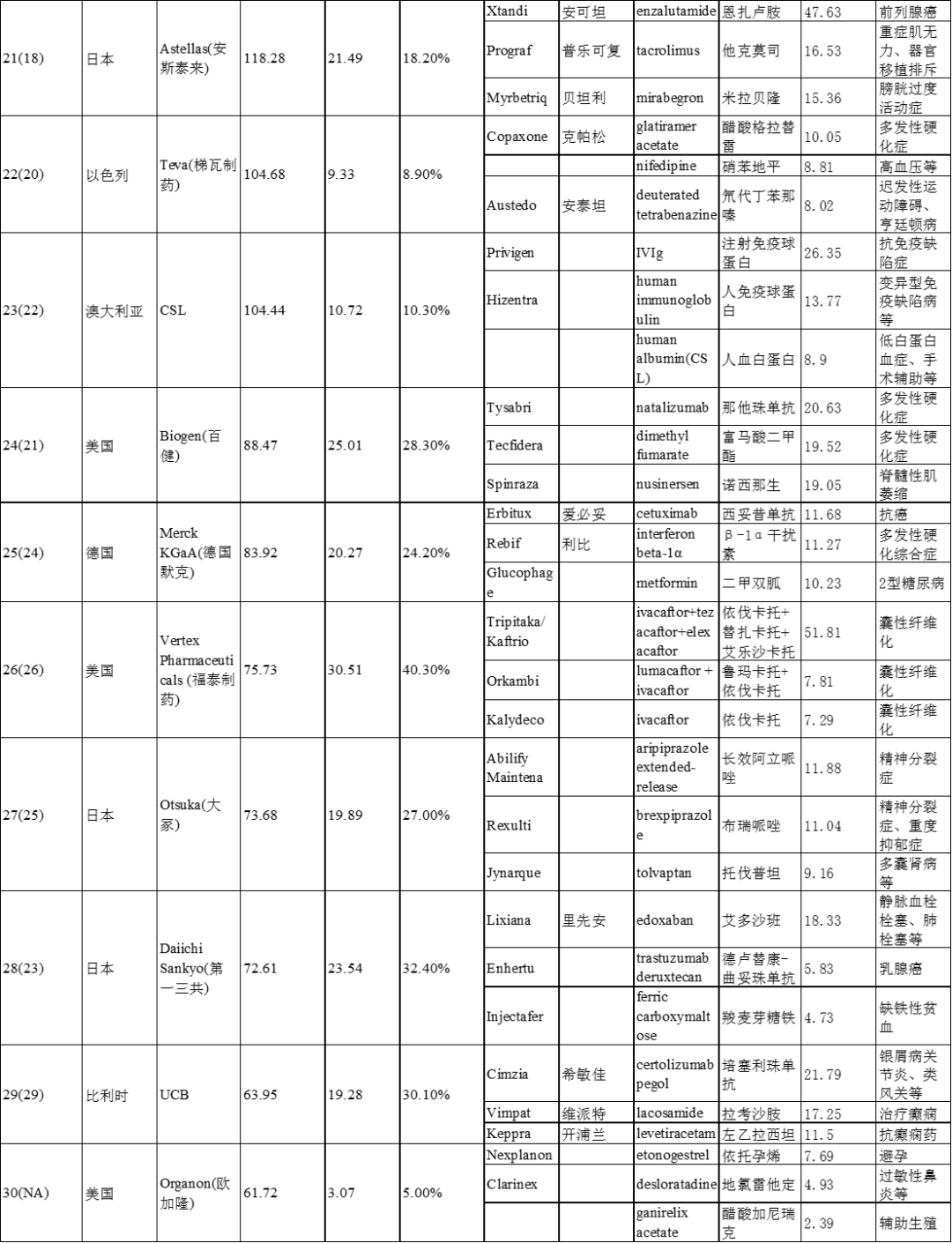

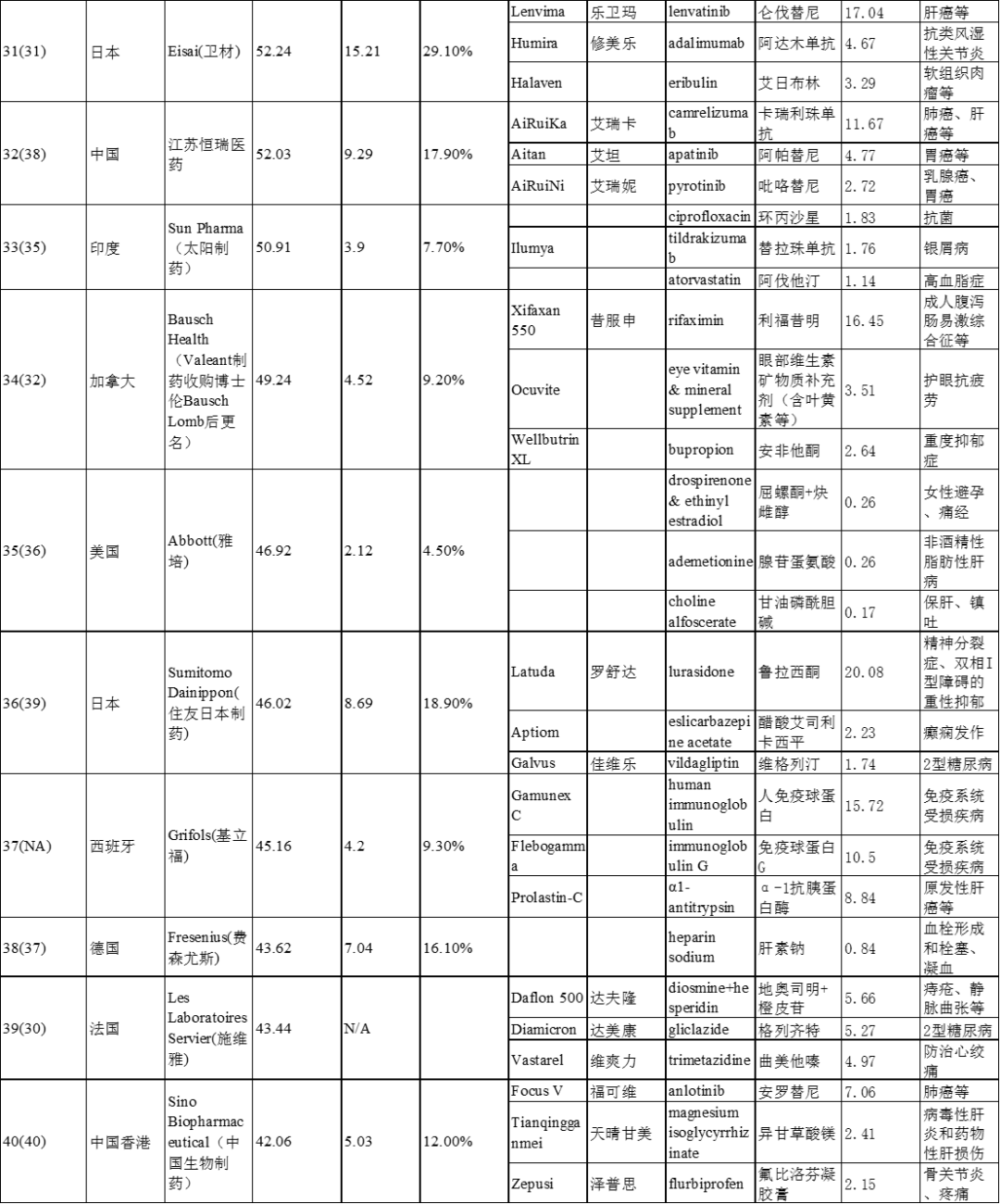

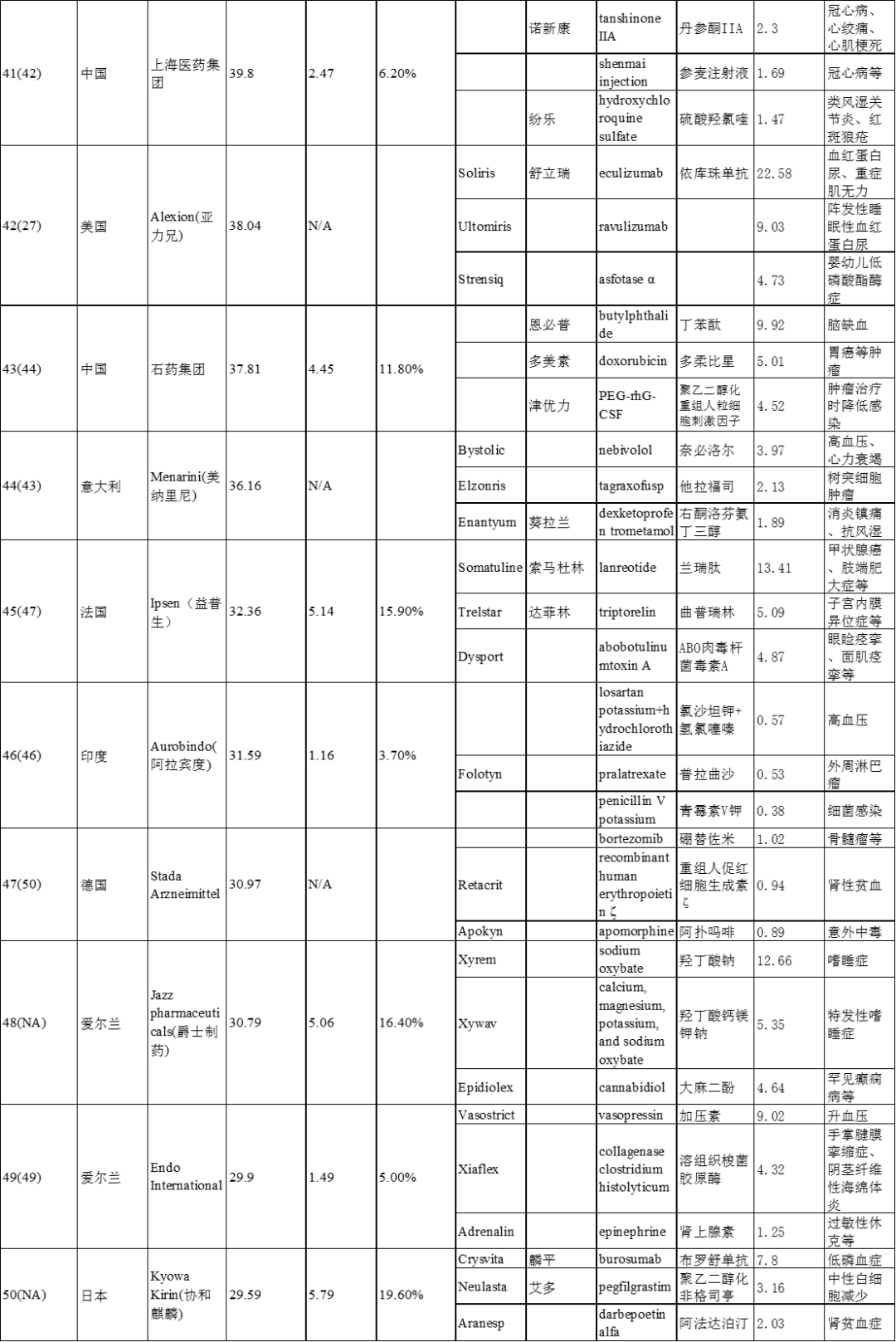

近日,美國(guó)《制藥經理(lǐ)人》(《Pharmaceutical Executive》)雜志(zhì)公布了其評選出的2022年全球制藥公司50強。該榜單依據各個制藥企業2021年度的處方藥在全球的銷售收入進行排名,更直觀體(tǐ)現各個企業制藥業務(wù)的硬實力。在本文(wén)所涉及的不同年度的排名或銷售額中,2022年代表的是2021年度,2021年代表的是2020年度,以此類推。《制藥經理(lǐ)人》已連續23次推出Top 50榜單。2022年TOP10名單和排位都有變化,由于抓住了新(xīn)冠疫苗的“風口”,輝瑞又重回“王者寶座”,以720.43億美元前所未有的銷售額排首位,銷售額同比上升了102.3%,過去10年,輝瑞曾六次登頂全球制藥50強的冠軍。2016年至2019年,更是連續4年蟬聯第一。到了2020年,輝瑞跌至第三,2021年,更是掉到第八名。艾伯維銷售額為(wèi)550.41億美元,同比增長(cháng)了24.1%,從第3位升到第2位;第三名諾華,銷售額增長(cháng)了8.3%,排名下降1位。前三家銷售額度超過了500億美元。強生保持了第4名,同比增長(cháng)了15.4%;羅氏受三大腫瘤藥專利懸崖影響,也是增長(cháng)乏力,同比增幅僅為(wèi)3.8%,已經從2021年榜單之首下滑至第5位,羅氏曾是2020年和2021年全球制藥50強冠軍,對羅氏來說,“不是自己不努力,而是他(tā)人太“瘋狂”。施貴寶、默克和賽諾菲排名都下降一位,增幅分(fēn)别為(wèi)9.0%、4.4%和8.8%。阿斯利康也是因為(wèi)新(xīn)冠疫苗業務(wù)銷售額增長(cháng)了41.6%,排名從第11位上升到進入第9位。葛蘭素史克下降一位,排名第10位,而武田跌出了前10名。Top 10榜單藥企的銷售額都同比上升。

從研發費用(yòng)投入的絕對值來看,輝瑞的研發費用(yòng)躍升為(wèi)第一,為(wèi)138.29美元,相比2021年的88.84億美元增加了55.7%,其首次超過100億美元,為(wèi)曆年來各跨國(guó)藥企研發投入之最。羅氏的研發費用(yòng)排在第二,為(wèi)130.80億美元,相比2021年的113.01億美元增加了15.74%,其連續三年研發投入超過100億美元。美國(guó)默克排第3,為(wèi)122.45億美元,相比2021年的92.31億美元增加了32.6%。強生排第4,為(wèi)117.81億美元,相比2021年的95.63億美元增加了23.2%,這4家企業的研發費用(yòng)都超過了100億美元。施貴寶排第5,為(wèi)95.31億美元,相比2021年的92.37億美元增加了3.2%,諾華排第6,為(wèi)90.41億美元,相比2021年的84.84億美元增加了6.6%,這兩家的研發費用(yòng)超過了90億美元。Top 10榜單藥企的研發費用(yòng)投入都同比上升。研發費用(yòng)投入的統計一般都是公司的全部業務(wù)的研發費用(yòng)合計,不區(qū)分(fēn)處方藥、OTC和消費保健品、醫(yī)療器械等的研發費用(yòng)。部分(fēn)公司的研發費用(yòng)投入相比2021年的費用(yòng)有大幅變動,估計與其财務(wù)核算和賬務(wù)處理(lǐ)有關。50強中有44個公司銷售額取得了增長(cháng)(含4個新(xīn)進公司應該有增長(cháng)才進入榜單),增幅最大的是輝瑞,因其新(xīn)冠疫苗複必泰暢銷而增長(cháng)了364.35億美元;6個公司的銷售額同比下降,降幅最大的是美國(guó)亞力兄,銷售額降低了22.65億美元,因為(wèi)2021年7月22日阿斯利康完成了對亞力兄的收購(gòu),所以亞力兄隻計算了2021年1月至2021年6月的銷售數據,同時研發投入也被合并到阿斯利康中。50強中有36個公司的研發投入有增長(cháng),5個公司研發投入有降低,4個未有研發投入數據,5個新(xīn)進入公司未有可(kě)比數據。從每個公司的前三暢銷藥可(kě)以推算出有些公司還是比較專注在某個治療領域,如葛蘭素史克和吉利德(dé)聚焦在病毒感染,諾和諾德(dé)專注在糖尿病,禮來重點也在糖尿病,百健重點聚焦在多(duō)發性硬化症,澳大利亞CSL重點在人血蛋白,福泰制藥專注在囊性纖維化,較多(duō)企業如百健、福泰制藥還有亞力兄等在罕見病領域有特長(cháng)。2021年度肯定是新(xīn)冠病毒疫苗和藥物(wù)治療最耀眼的一個年度,2022年全球最暢銷藥物(wù)變成了輝瑞與BioNTech合作(zuò)的COVID-19 mRNA疫苗複必泰,銷售額一下子猛增到368.53億美元,取代了2021年的全球處方藥之王艾伯維的修美樂,2022年複必泰占到輝瑞全球處方藥銷售額的51.2%,超過了一半。修美樂2022年銷售額是206.94億美元,比2021年的198.32億美元增長(cháng)了4.3%,突破了200億美元,但隻能(néng)位居第2,修美樂占到艾伯維全球處方藥銷售額的37.6%,比2021年的44.7%又降低了7.1個百分(fēn)點,說明新(xīn)收購(gòu)的産品已經逐步替代該重磅産品的部分(fēn)比重,正化解修美樂專利到期銷售額急劇下降的風險。排名第3的是新(xīn)進入50強莫德(dé)納的COVID-19 mRNA疫苗Spikevax,銷售額達到了176.75億美元。排名第4的是默克的可(kě)瑞達(帕博利珠單抗),雖然是全球第2個批準的PD-1/PD-L1藥物(wù),但其銷售額為(wèi)171.86億美元,占默克銷售額的39.7%,比2021年的143.80億美元又增長(cháng)了19.5%,銷售額是全球首個上市的PD-1/PD-L1藥物(wù)施貴寶Opdivo的2.27倍,後者銷售額為(wèi)75.58億美元,2022年同比增長(cháng)8.1%。處方藥排名第5的是施貴寶的雷利米得(來那度胺)為(wèi)128.21億美元,比2021年的121.06億美元增長(cháng)了5.9%。排名第6的是施貴寶的艾樂妥(阿哌沙班),其銷售額為(wèi)107.62億美元,銷售額增長(cháng)17.4%,已成為(wèi)美國(guó)口服抗凝劑市場的領導者。單一廠家處方藥排名第7的是強生的喜達諾(烏司奴單抗)為(wèi)91.34億美元,銷售額增長(cháng)了18.5%。排名第8的是吉利德(dé)的必妥維(比克替拉韋+恩曲他(tā)濱+丙酚替諾福韋)為(wèi)86.24億美元,銷售額增長(cháng)了18.8%,是治療艾滋病藥物(wù)的王牌。2021年的并購(gòu)有所放緩,愛爾蘭爵士制藥因2021年2月以總價72 億美元收購(gòu) GW 公司而銷售額大增新(xīn)進入了全球制藥50強。2021年8月3日,賽諾菲宣布以總計約32億美元收購(gòu)Translate Bio,Translate Bio是一家處于臨床階段的mRNA治療公司,緻力于開發一類新(xīn)穎的潛在變革藥物(wù),用(yòng)于治療蛋白質(zhì)或基因功能(néng)障礙引起的疾病,或通過産生保護性免疫來預防感染性疾病。2021年8月23日,輝瑞以22.6億美元收購(gòu)加拿(ná)大藥物(wù)開發商Trillium ,獲得其阻斷CD47-SIRPα信号通路的兩款處于早期臨床階段的抗癌藥物(wù)。2021年9月30日,默克和 Acceleron制藥宣布,默克将通過其子公司以約115億美元現金支付方式收購(gòu)Acceleron制藥,以期獲得其改善肺動脈高壓并具有創新(xīn)的作(zuò)用(yòng)機制及處于臨床3期的主要候選藥物(wù) Sotatercept。2021年11月23日,諾和諾德(dé)宣布将以33億美元收購(gòu)RNA幹擾療法開發公司Dicerna,預計該交易将于2021年第四季度結束。2021年12月13日,輝瑞宣布以67億美元收購(gòu)藥物(wù)開發公司Arena,以補充炎症和免疫學(xué)業務(wù)管線(xiàn),2022年3月11日晚正式宣布完成對Arena的收購(gòu)。2021年12月14日,澳大利亞生物(wù)醫(yī)藥巨頭CSL公司表示,同意斥資117億美元收購(gòu)瑞士制藥商Vifor Pharma,但由于反壟斷審查的拖延,2022年5月10日,CSL公司表示無法像此前預期的那樣在2022年6月之前完成交易。2021年7月22日阿斯利康完成了對美國(guó)亞力兄的收購(gòu),所以亞力兄(第42名)将會在明年的榜單中消失。

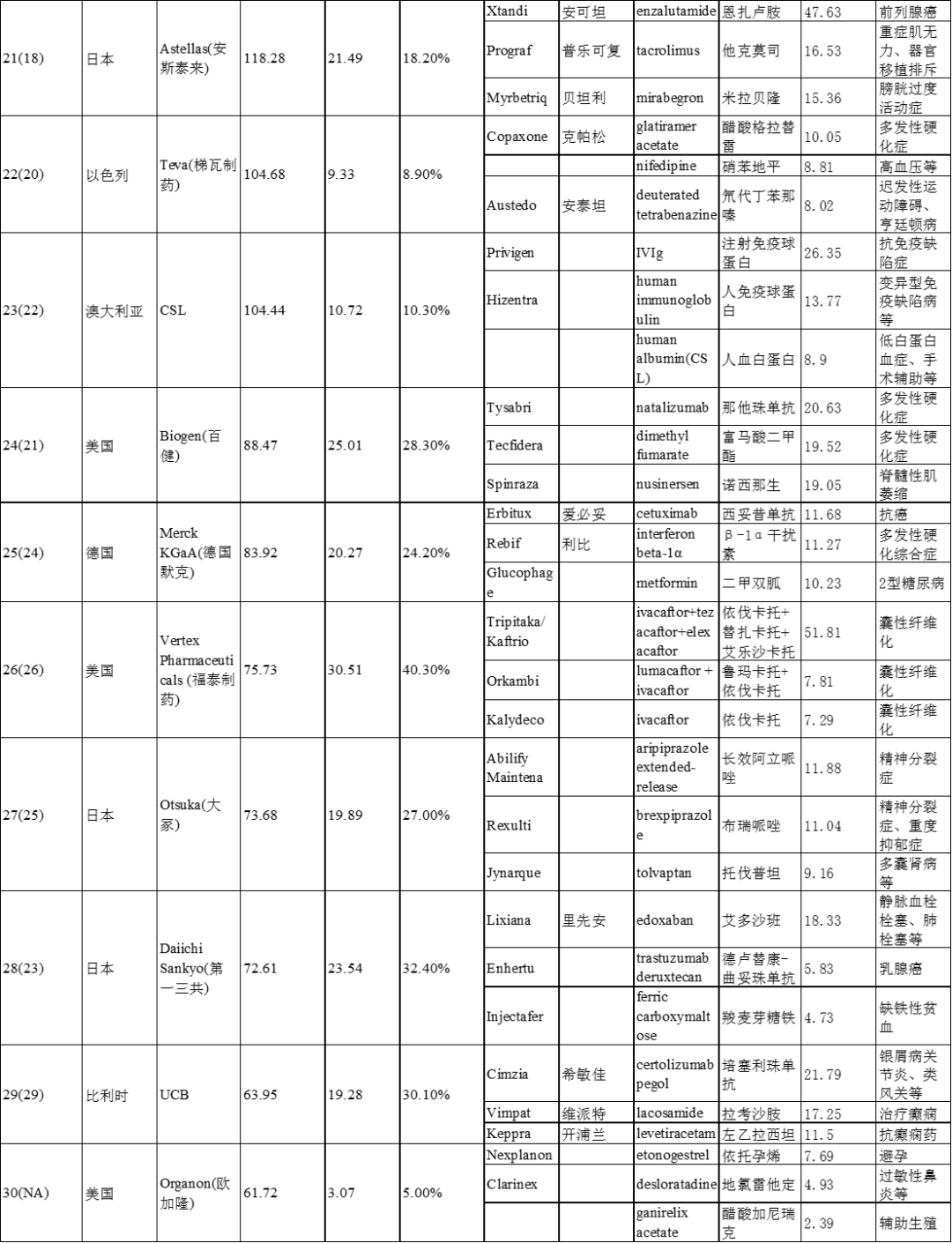

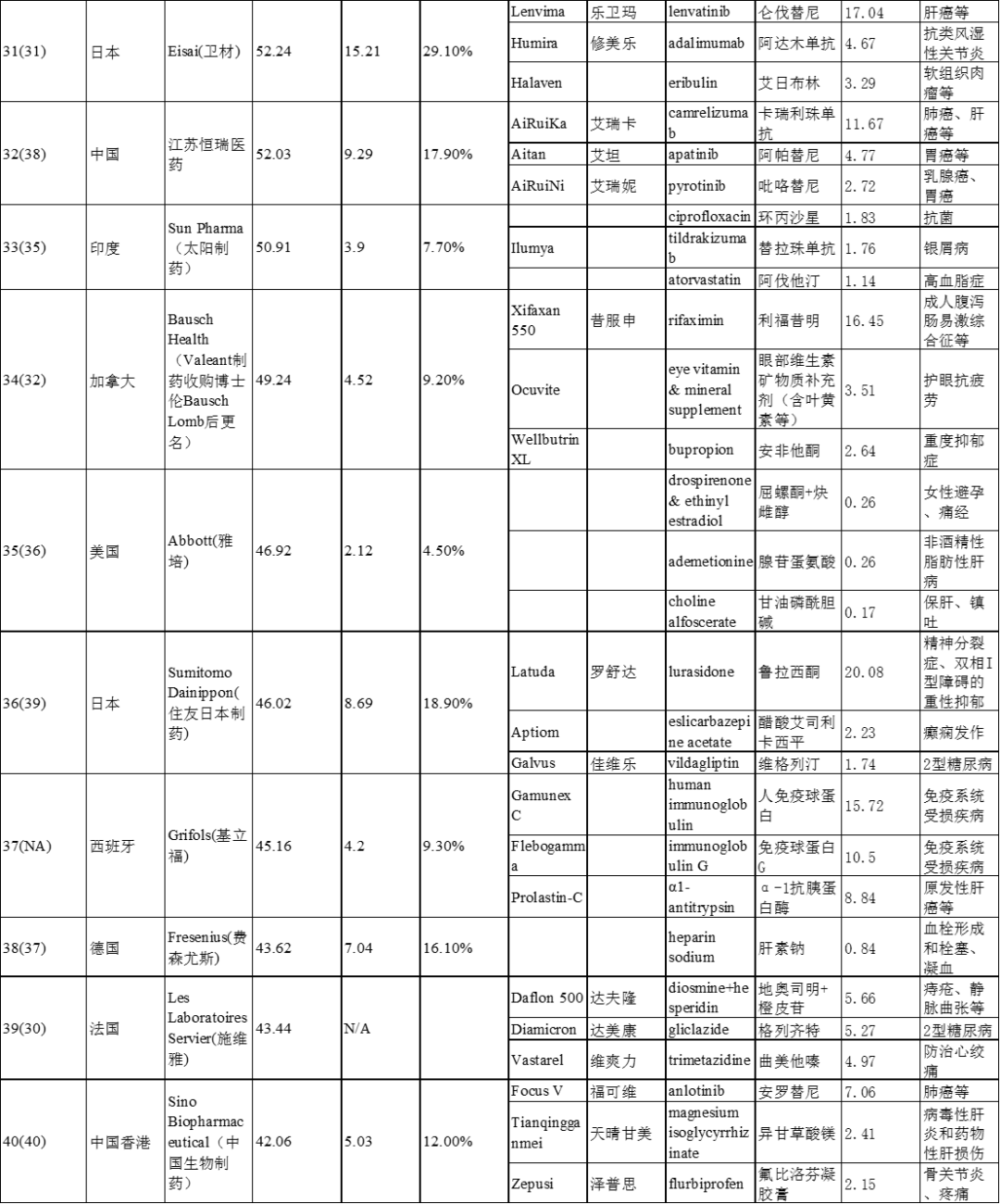

所謂“盛也新(xīn)冠疫苗、衰也新(xīn)冠疫苗”,輝瑞和莫德(dé)納是少數幾個在成功開發項目後收獲了新(xīn)冠病毒橫财的生物(wù)制藥公司。2022年5月,輝瑞公布了公司曆史上最好的季度,總收入(不僅僅處方藥)達到256億美元,預計2022年度總收入将在980億美元至1020億美元之間。而莫德(dé)納在2022年一季度銷售了59億美元的新(xīn)冠疫苗Spikevax,并在5月份的電(diàn)話财報會議中維持了全年銷售210億美元的預測。在單克隆抗體(tǐ)治療Ronapreve(REGN-COV2)的推動下,再生元躍升至第20位,處方藥銷售額增長(cháng)117.6%,達到121億美元,Ronapreve對最初的新(xīn)冠病毒變異有效,2021年度銷售額為(wèi)58.28億美元,但在2022年1月Ronapreve因對omicron病毒的不良表現而被FDA撤銷授權後,2022年第一季度沒有在美國(guó)銷售,在美國(guó)境外的收入僅為(wèi)6.36億美元。還有阿斯利康的Vaxzevria(重組COVID-19病毒載體(tǐ)疫苗)銷售額達到39.17億美元,公司銷售額增長(cháng)41.6%,并升至第9位,但2022年度Vaxzevria的銷售額将下降到20多(duō)億美元;吉利德(dé)的抗新(xīn)冠病毒藥物(wù)瑞德(dé)西韋的收入為(wèi)55.65億美元,為(wèi)公司13.4%的銷售增長(cháng)出了大力;強生公司由其楊森分(fēn)公司銷售的新(xīn)冠疫苗收入23.9億美元,為(wèi)其銷售額增長(cháng)15.5%做了貢獻,但其2022年一季度新(xīn)冠疫苗的銷售額為(wèi)4.57億美元,遠(yuǎn)低于華爾街(jiē)的估計。另外默克公司的口服抗新(xīn)冠病毒藥物(wù)molnupiravir在2022年一季度的收入為(wèi)32億美元,禮來公司的新(xīn)冠病毒抗體(tǐ)bamlanivimab和etesevimab在2022年第一季度的收入同比增長(cháng)了6.6億美元。分(fēn)析人士認為(wèi),新(xīn)冠大流行期間的首批疫苗和治療藥物(wù)可(kě)能(néng)已經達到或将在2022年達到峰值,銷售額可(kě)能(néng)會從此開始下降,同時将新(xīn)型冠狀病毒産品的銷售與傳統意義上的其他(tā)藥物(wù)進行比較可(kě)能(néng)并不公平。輝瑞等公司趁新(xīn)冠疫情發了橫财後,手握大量現金就開始大量買買買,輝瑞在2021年收購(gòu)上述兩家藥企以外,于2022年5月10日宣布将以總計約116億美元收購(gòu)Biohaven,根據交易條款,輝瑞将以每股 148.50美元(溢價33%)的現金收購(gòu)公司所有流通股,為(wèi)2022年迄今為(wèi)止金額最大的交易,将獲得重磅偏頭痛(CGRP)上市藥物(wù)Rimegepant及在研管線(xiàn)。CGPR管線(xiàn)包括雙效偏頭痛療法Rimegepant、急性偏頭痛療法Zavegepant,另外還有5個臨床前項目。輝瑞又于2022年6月21日以9050萬歐元收購(gòu)法國(guó)疫苗公司Valneva的8.1%股份,加速全球首款新(xīn)型萊姆病疫苗VLA15的研發。2022年6月3日百時美施貴寶宣布以41億美元收購(gòu)Turning Point Therapeutics,Turning緻力于設計和開發針對癌症遺傳驅動因素的下一代療法,其産品線(xiàn)包括Repotrectinib、TPX-0022、TPX-0046和下一代ALK抑制劑TPS-O131。2022年5月31日,葛蘭素史克宣布以33億美元收購(gòu)臨床階段生物(wù)制藥Affinivax,将為(wèi)葛蘭素史克的生産線(xiàn)增加新(xīn)的肺炎球菌候選疫苗,并支持其疫苗和特殊藥物(wù)的開發。據《華爾街(jiē)日報》2022年6月24日報道,默克公司正在推進對生物(wù)科(kē)技(jì )公司Seagen的潛在交易,此舉将增強默克的抗癌藥物(wù)投資組合,但目前尚未達成協議。這些兼并将會影響2022年度及今後的50強榜單的排名。在仿制藥方面,邁蘭和輝瑞子公司普強(輝瑞旗下的專利到期品牌和仿制藥業務(wù)部門)合并而成的新(xīn)公司Viatris(晖緻)在2022年的榜單中保持了第19位,其銷售額增長(cháng)了52.3%,而昔日的全球仿制藥領頭羊梯瓦銷售額反而下降了4.9%,排在了第22位,排名下降了兩位,兩者的銷售額差距也快速拉大。2022年,50強門檻有較大幅度提高,第50位的日本協和麒麟銷售額為(wèi)29.59億美元,相比2021年的50強德(dé)國(guó)史達德(dé)的28.23億美元,增加了1.36億美元,門檻首次突破29億美元,近5年50強的門檻連年提升,從22億美元提高到了29億美元,從一個側面反映了更多(duō)制藥企業的增長(cháng)快速。在50強中,與2021年的研發費用(yòng)投入相比,2022年有9家企業的研發費用(yòng)同比增長(cháng)超過20%,為(wèi)福泰制藥、輝瑞、百健、中國(guó)江蘇恒瑞、Alexion、UCB、勃林格殷格翰、Endo、住友日本制藥和中國(guó)生物(wù)制藥。福泰制藥的研發費用(yòng)增長(cháng)了86.6%,研發投入率為(wèi)40.3%,也是榜單中唯一一個研發投入率超過40%的企業;輝瑞的研發費用(yòng)增長(cháng)了55.7%,研發投入率為(wèi)19.2%;中國(guó)江蘇恒瑞增長(cháng)了30.1%,研發投入率為(wèi)17.9%,已逐步接近50強的平均研發投入率18.8%,超過了創新(xīn)藥公司15%的門檻。研發費用(yòng)投入跌幅最大的是百健,下降了37.3%,其銷售額下降了17.3%,研發投入率為(wèi)28.3%,而2021年為(wèi)37.3%。除百健以外就是雅培,下降了20.3%,研發投入率為(wèi)4.5%。另有禮來、大冢、UCB和衛材的研發投入率2020年至2022年連續三年都超過了25.0%,第一三共和福泰制藥研發投入率2021年和2022年連續兩年都超過了25.0%。而印度的阿拉賓度以1.16億美元的研發投入和3.7%的研發投入率墊底。本次排名基于各大藥廠2021年度的銷售數據,《制藥經理(lǐ)人》每年的榜單數據來自全球醫(yī)藥市場研究機構Evaluate Pharm,這個榜單專注全球制藥企業的處方藥銷售,銷售數據反映的是人用(yòng)藥品制劑和疫苗的全球銷售,沒有把獸藥和消費者保健産品的收入計算在内,OTC藥品的銷售收入也盡可(kě)能(néng)地被剔除在外。所以一直被企業年度總結及醫(yī)療機構所重視。幾乎全部的美國(guó)和歐洲公司的年報數據截止至2021年12月31日,而多(duō)數日本公司的财政年度是截止至2022年3月31日。同時各公司本國(guó)貨币單位以年度平均彙率換算成美元銷售額。由于上述原因,報告中的數據在統計口徑和結果上,與這50家企業的報告會有些差異。很(hěn)多(duō)企業由于業務(wù)難于分(fēn)清的情況下,會有隻進“一年榜單”的經曆,如2021年的中國(guó)雲南白藥、2020年的日本明治、2016年的韓國(guó)CJ和瑞士雀巢等。一、世界制藥企業的格局沒有改變,但中國(guó)為(wèi)代表的新(xīn)興市場已初露鋒芒:資料顯示,2022年的50強與2021年相比有些許變化。原50強企業:艾爾建(2021年33位)被艾伯維收購(gòu)并表後徹底消失,中國(guó)的雲南白藥(2021年34位)、日本中外制藥(2021年41位)、日本的三菱田邊(2021年45位)和日本的小(xiǎo)野制藥(2021年48位)4家企業跌出榜單;雲南白藥2021年首次進入榜單後就出局,估計也是業務(wù)數據細分(fēn)後的非處方藥被剔除統計的緣故,三家日本藥企更多(duō)的是彙率的影響。5家企業新(xīn)進入50強,分(fēn)别是首次進入榜單的靠新(xīn)冠疫苗銷售飛起直接進入TOP20的美國(guó)莫德(dé)納(第17名)、美國(guó)歐加隆(第30名)、愛爾蘭爵士制藥(第48名)和曾經進入過50強榜單的西班牙基立福(第37名)和日本協和麒麟(第50名),基立福是全球血液制品的龍頭企業之一,連續多(duō)年上榜全球制藥企業TOP50,曾位列2020年和2019年的第36位,2018年和2017年的第38位,2016年的第37位,2015年的第40位,2014年的第42位,2013年的第39位,2012年的第47位。日本協和麒麟曾位列2018年和2017年的第48位,2015年的第50位,2014年的第47位,2013年的第43位,2012年的第41位、2011年的第43位和2020年的第49位。50強企業的國(guó)家分(fēn)布是美國(guó)16家,日本7家,德(dé)國(guó)5家,中國(guó)4家,法國(guó)3家,瑞士2家,英國(guó)2家,愛爾蘭2家,印度2家,丹麥1家,以色列1家,澳大利亞1家,加拿(ná)大1家,比利時1家,意大利1家和西班牙1家。今年的變化是美國(guó)增加1家,日本減少2家,中國(guó)減少1家,愛爾蘭增加1家,西班牙增加1家。新(xīn)興市場如中國(guó)、印度的企業的市場和排名都有上升,中國(guó)3家排名均有提升,恒瑞醫(yī)藥連續第4年上榜,2022年排名提升了6位上升到第32名,這是中國(guó)藥企在全球TOP50榜單上取得的最好成績,中國(guó)生物(wù)制藥排名保持不變,上海醫(yī)藥和石藥集團2022年的排名均各前進了一位。印度太陽制藥排名上升了兩位到第33位,印度阿拉賓度排名保持不變。

二、藥企新(xīn)藥研發投入總體(tǐ)仍維持高水平:提高創新(xīn)能(néng)力仍是制藥企業提高其競争力的主要手段,大多(duō)數企業維持了相應的研發投入。2021年度,美國(guó)FDA批準了49個原創新(xīn)藥(36個新(xīn)分(fēn)子實體(tǐ)和13個新(xīn)生物(wù)制品,未包含疫苗),市場普遍看好生物(wù)制藥行業的增長(cháng)潛力。2022年,全球藥企50強在新(xīn)藥研發上共投入1610.7億美元,與2021年1411.6億美元的研發費用(yòng)相比增加了199.1億美元。2022年50強企業的研發投入率(其中4家未列出研發費用(yòng))平均為(wèi)18.8%,比2021年(其中2家未列出研發費用(yòng))的19.4%略低。50強中有30家公司的研發投入超過銷售收入的15%,由此可(kě)見各企業仍對研發創新(xīn)很(hěn)重視。TOP10企業的研發投入金額在五十強企業中都占據着舉足輕重的地位,各企業的研發占比一直在10%~29%之間徘徊。2012年研發占比最高為(wèi)羅氏22.5%,最低為(wèi)阿斯利康15.0%;2013年最高禮來27.4%,最低雅培12.5%;2014年最高禮來26.4%,最低輝瑞13.9%;2015年最高羅氏21.5%,最低吉利德(dé)11.2%;2016年最高阿斯利康24.1%,最低為(wèi)吉利德(dé)9.4%;2017年最高默克27.4%,最低為(wèi)吉利德(dé)13.1%;2018年最高賽諾菲24.3%,最低為(wèi)艾伯維13.7%;2019年最高羅氏22.0%,最低為(wèi)艾伯維15.9%;2020年最高施貴寶23.1%,最低為(wèi)武田15.2%;2021年最高輝瑞24.9%,最低為(wèi)艾伯維13.1%;2022年最高默克28.3%,最低為(wèi)艾伯維11.8%。50強中有15家企業的研發投入率超過了20%,比2021年的21家減少了3家,主要還是多(duō)家企業銷售額的增長(cháng)幅度超過了其研發投入的增長(cháng)幅度,研發投入率超過20%的公司有排名第4位的強生、第5位的羅氏、第6位的施貴寶、第7位的默克、第9位的阿斯利康、第13位的禮來等,而前三強中輝瑞略低于20%、艾伯維剛接近12%,諾華為(wèi)17.7%。另外還有一些新(xīn)興的生物(wù)醫(yī)藥公司也成為(wèi)新(xīn)藥研發的主力軍,通過投入獲得了非常有前景的藥品,其中比較亮眼的是再生元、百健、UCB和福泰,其研發投入率基本保持在20%以上,2022年投入率分(fēn)别為(wèi)23.6%、28.3%、30.1%和40.3%。日本的三家企業研發投入也普遍提高,大冢、第一三共、衛材的研發投入率分(fēn)别為(wèi)27.0%、32.4%和29.1%。Evaluate Pharma數據庫顯示,2021年度,全球藥品研發支出總額約為(wèi)2120億美元。而前50強的研發費用(yòng)總額(其中4家未列出)為(wèi)1610.7億美元,占比為(wèi)76.0%,相比2020年的1411.6億美元和71.6%分(fēn)别增加199.1億美元和提高4.4個百分(fēn)點,說明研發投入向50強公司更集中。而前10強和前20強的研發費用(yòng)分(fēn)别為(wèi)967.35億美元和1342.04億美元,相比2020年度分(fēn)别增加180.15億美元和217.14億美元,分(fēn)别占前50強的60.1%%和83.3%,表明了前20強公司更加大了研發投入。50強公司2022年的處方藥銷售收入合計為(wèi)8560.3億美元,這一數字較2021年的7288億美元上升了17.4%,這顯然是新(xīn)冠疫苗和治療藥物(wù)的“功勞”。在全球藥企50強中, 2022年前10強藥企的銷售收入占50強總銷售收入的55.5%,前20強藥企的銷售收入占50強總銷售收入的80.7%,而2021年時這兩項比值分(fēn)别也是54.2%和79.6%,前20強處方藥銷售收入的集中度略有提升,在50強中占絕對優勢。四、新(xīn)興生物(wù)制藥公司的研發活躍度更高,收購(gòu)兼并更頻繁:趨勢表明,越來越多(duō)的新(xīn)藥批準由小(xiǎo)型臨床階段開發商贊助,其中許多(duō)開發商由私募股權和風險投資提供資金。随着新(xīn)興生物(wù)制藥公司的新(xīn)藥進入研發後期或上市後發展壯大,又會出現多(duō)種發展方式,一是與大公司技(jì )術合作(zuò)并借助大公司的營銷能(néng)力,如與輝瑞合作(zuò)新(xīn)冠疫苗的BioNTech,二是被其他(tā)公司收購(gòu),原有風險投資股東退出,三是争取上市募集資金後自主發展,發展并購(gòu)到一定階段甚至進入50強以後被購(gòu)并,原股東成為(wèi)合并公司的股東,如被阿斯利康收購(gòu)的亞力兄、被艾伯維兼并的艾爾建、被武田吞并的夏爾和被強生并購(gòu)的愛可(kě)泰隆。2021年度,美國(guó)FDA批準了49個原創新(xīn)藥(36個新(xīn)分(fēn)子實體(tǐ)和13個新(xīn)生物(wù)制品,未包含疫苗),比2020年度的53個減少了4個,但高于2019年度的48個。2020年初至今,疫情蔓延世界各地,許多(duō)企業公司和藥物(wù)開發計劃都受疫情影響,同時也對各國(guó)政府監督機構日常運行造成了不小(xiǎo)的沖擊。即便是在如此惡劣的情形下,美國(guó)FDA對于2021年度藥品審批速度絲毫未受影響。其中32個新(xīn)藥批準獲得“優先審評”地位,占比達到65%;25個是治療罕見病的“孤兒藥”,占比達51%;39%(19個)是“突破性治療藥物(wù)”認定,為(wèi)某些疾病提供了新(xīn)的治療方法,也有2個被認定為(wèi)“罕見兒科(kē)疾病用(yòng)藥”。從治療領域看,FDA批準的新(xīn)藥仍然以腫瘤居多(duō),為(wèi)15個,其次中樞神經系統6個,自身免疫疾5個,泌尿生殖系統和性激素5個。